Листинг

Официальный список KASE

По состоянию на 01 января 2020 года в официальном списке Биржи находилась 651 ценная бумага 204 эмитентов, в том числе на площадке "Основная" 307 ценных бумаг 104 эмитентов, на площадке "Альтернативная" 87 ценных бумаг 66 эмитентов и на площадке "Смешанная" 257 ценных бумаг 38 эмитентов.

В 2019 году по инициативе двух казахстанских брокерских организаций в официальный список Биржи включены 13 ценных бумаг американских компаний, 4 ценные бумаги российских компаний, 1 выпуск ГДР и 5 выпусков иностранных государственных ценных бумаг (облигации, выпущенные правительствами Российской Федерации, Турецкой Республики, Украины и Султаната Оман).

Помимо этого, в 2019 году впервые были включены в списки KASE три выпуска облигаций Азиатского банка развития и один выпуск облигаций Европейского инвестиционного банка. Всего в 2019 листинг на KASE прошли 19 выпусков облигаций международных финансовых организаций.

В октябре 2019 года облигации местного исполнительного органа Туркестанской области, выпущенные в целях финансирования строительства жилья в рамках реализации государственных и правительственных программ, впервые были включены в официальный список Биржи. Всего в 2019 году в списки KASE включены 22 выпуска облигаций местных исполнительных органов.

В 2019 году было проведено 26 заседаний Листинговой комиссии, по результатам которых полную процедуру листинга прошли 30 компаний (в том числе 12 новых компаний), в официальный список Биржи включено 43 выпуска ценных бумаг среди которых: корпоративные облигации – 36; простые акции – 3; паи инвестиционных фондов – 3 и привилегированные акции – 1.

По упрощенной процедуре в 2019 году прошли листинг 45 эмитентов (не включая ценные бумаги Национального Банка Республики Казахстан и Министерства финансов Республики Казахстан). Так, в официальный список Биржи включен 71 выпуск ценных бумаг, среди которых: облигации местных исполнительных органов – 22; облигации международных финансовых организаций – 19, простые акции – 16; иностранные государственные облигации – 5, облигации, сроком обращения до одного года – 4; корпоративные облигации – 3, акции инвестиционных фондов – 1 и депозитарные расписки – 1.

В 2019 году в связи с окончанием срока обращения, досрочного погашения либо аннулированием выпуска из официального списка Биржи было исключено 37 выпусков облигаций. Один выпуск привилегированных акций одного эмитента был исключен автоматически в связи с его конвертацией в простые акции. Помимо этого, 7 выпусков акций шести эмитентов были исключены из официального списка Биржи по инициативе их эмитентов (добровольный делистинг) и один выпуск акций одного эмитента был подвергнут делистингу по причине наличия непогашенной задолженности по уплате ежегодного листингового сбора.

Сектор "Нелистинговые ценные бумаги"

В 2019 году по инициативе брокерских организаций KASE допустила к обращению в секторе "Нелистинговые ценные бумаги" три выпуска акций трех эмитентов, два из которых через три месяца были исключены в связи с отсутствием заключенных сделок с данными ценными бумагами на проводимых Биржей торгах в течение 90 последовательных календарных дней.

Аудиторские организации

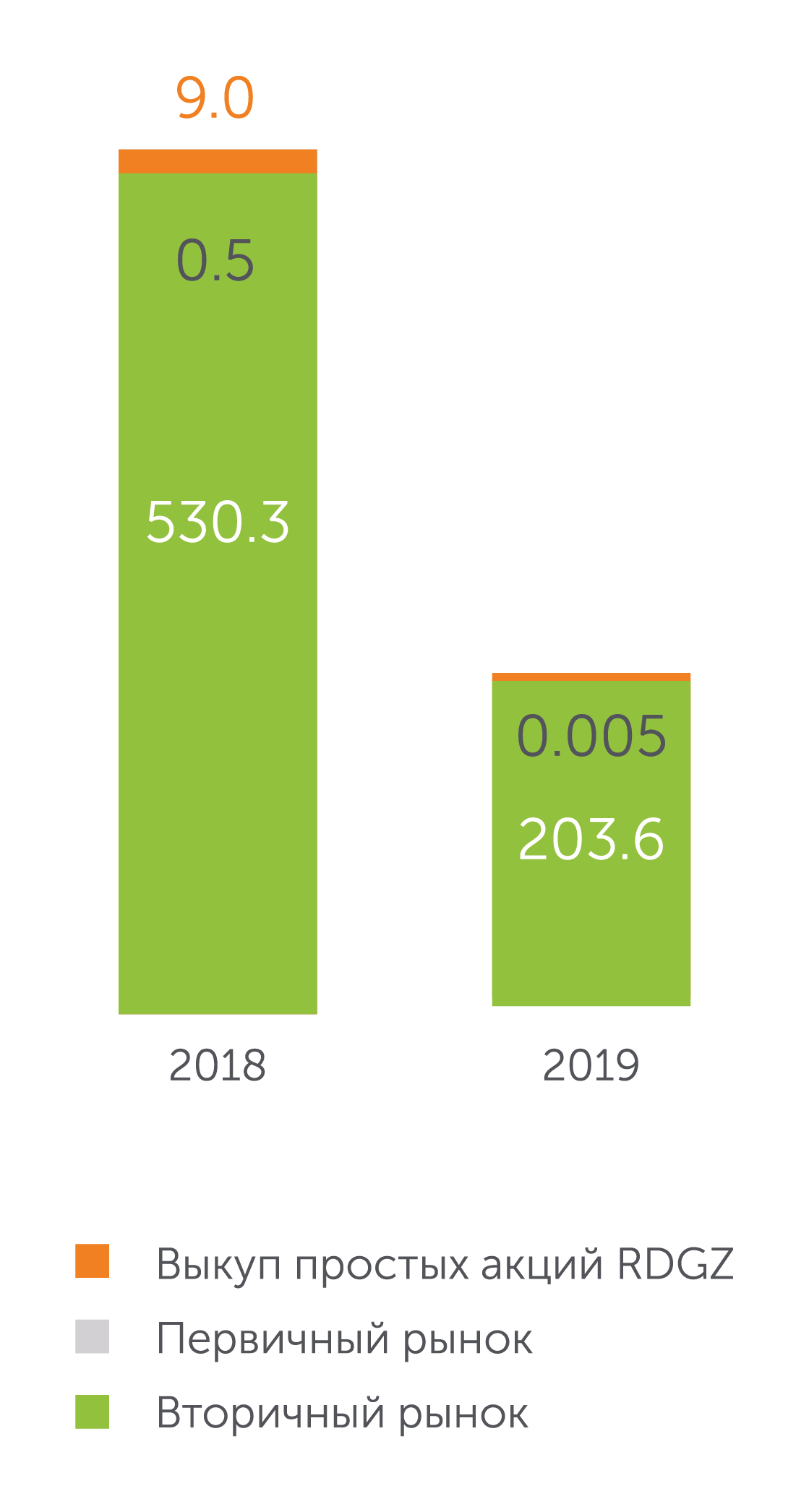

В 2019 году было проведено четыре заседания Комитета Совета директоров Биржи по аудиту эмитентов, по итогам проведения которых две аудиторские организации были переведены со второго на первый уровень Перечня признаваемых Биржей аудиторских организаций. Объем торгов акциями в 2019 году относительно 2018 года снизился на 62,3 % до 203,6 млрд тенге.

Среднедневной объем торгов составил 827,5 млн тенге, среднедневное количество сделок – 420, средний объем одной сделки – 2,0 млн тенге.

На первичном рынке в 2019 году прошло одно размещение. В рамках подписки на простые акции Ferro-Alloy Resources Limited привлек 10 435,6 фунтов стерлингов (эквивалент 5 198 389,8 тенге), разместив 14 908 акций по цене 0,7 фунтов стерлингов (эквивалент 348,698 тенге) за акцию. Объем торгов на первичном рынке акций снизился на 99,0 % относительно 2018 года.

Объем торгов на вторичном рынке акций снизился на 62,3 % и составил 203,6 млрд тенге. Столь значительное снижение обусловлено наличием в 2018 году большого объема сделок нерегулярного характера на вторичном рынке, вызванных сменой акционеров нескольких компаний, и обратным выкупом акций АО "Разведка Добыча "КазМунайГаз".

Рынок

ценных бумаг

активы

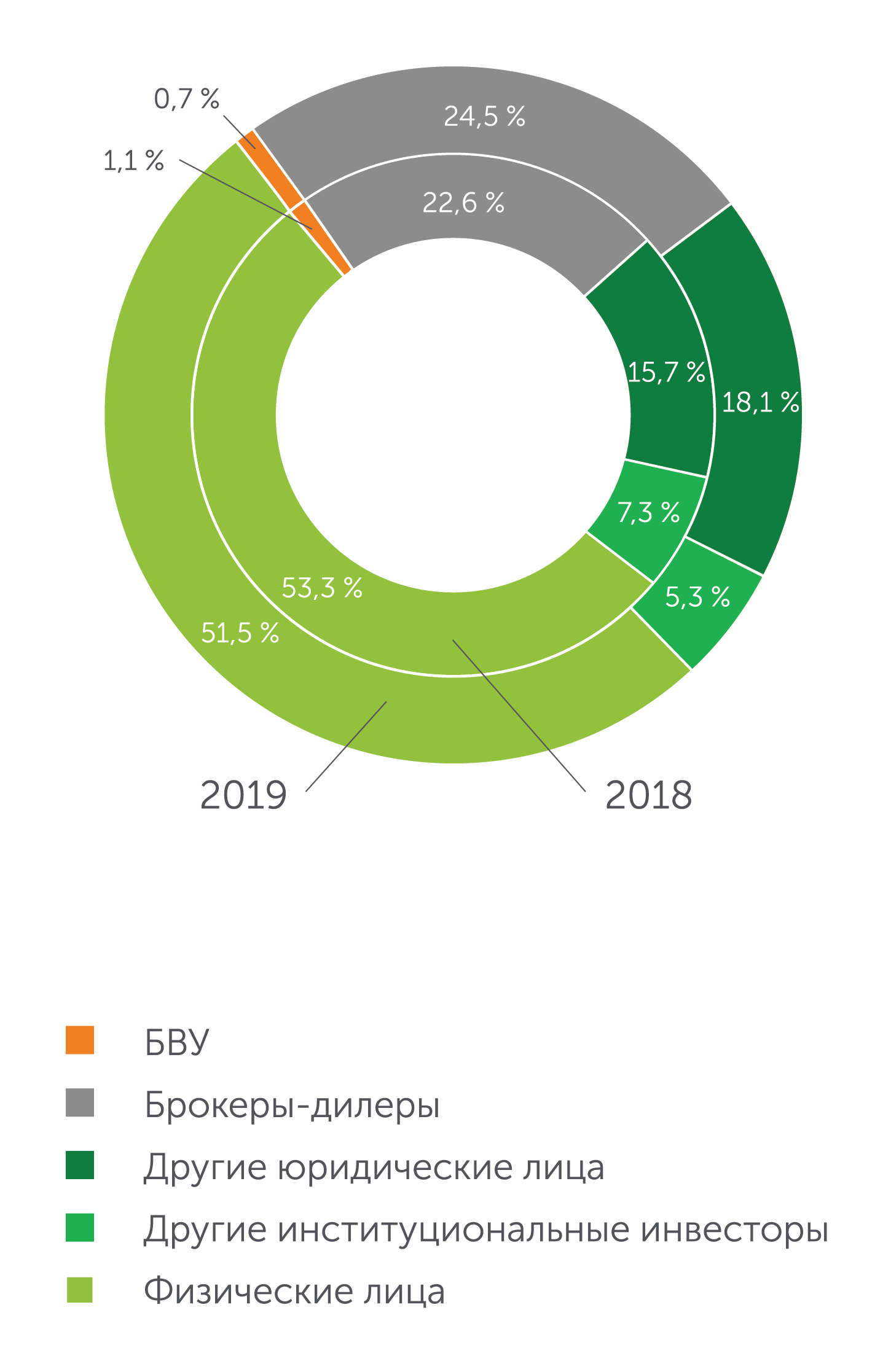

В разрезе основных категорий инвесторов на вторичном рынке наиболее активными оставались физические лица, на счета которых пришлось 51,5 % от брутто-оборота торгов акциями. Участие банков второго уровня (БВУ) оценивалось в 0,7 %, брокеров-дилеров – в 24,5 %, на других институциональных инвесторов пришлось 5,3 %, на долю прочих юридических лиц – 18,1 %. Участие нерезидентов оценивавалось в 20,3 %.

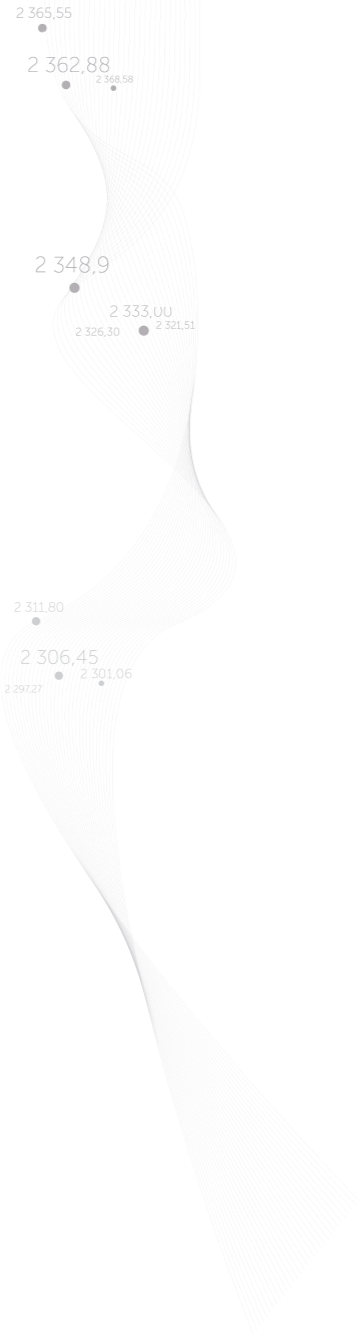

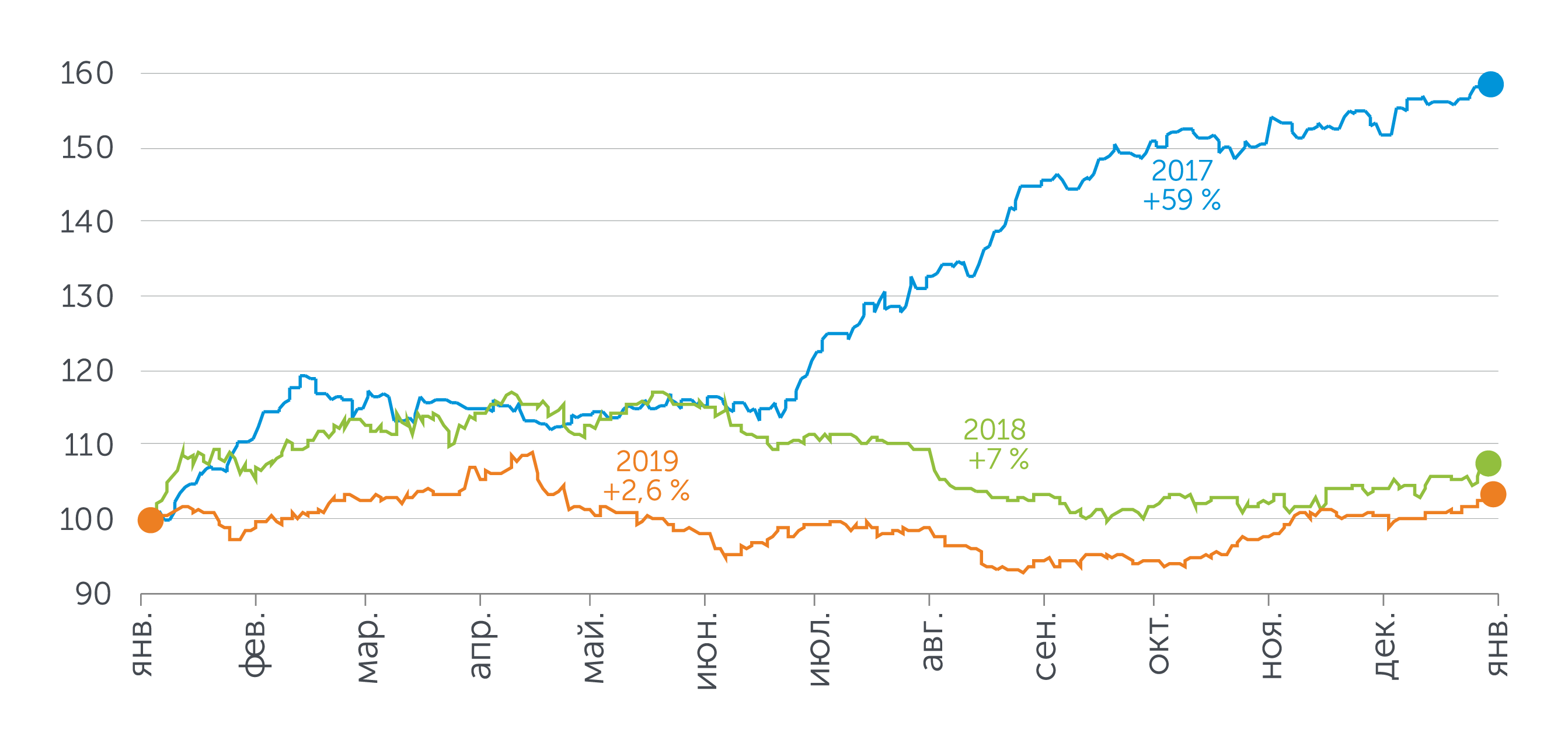

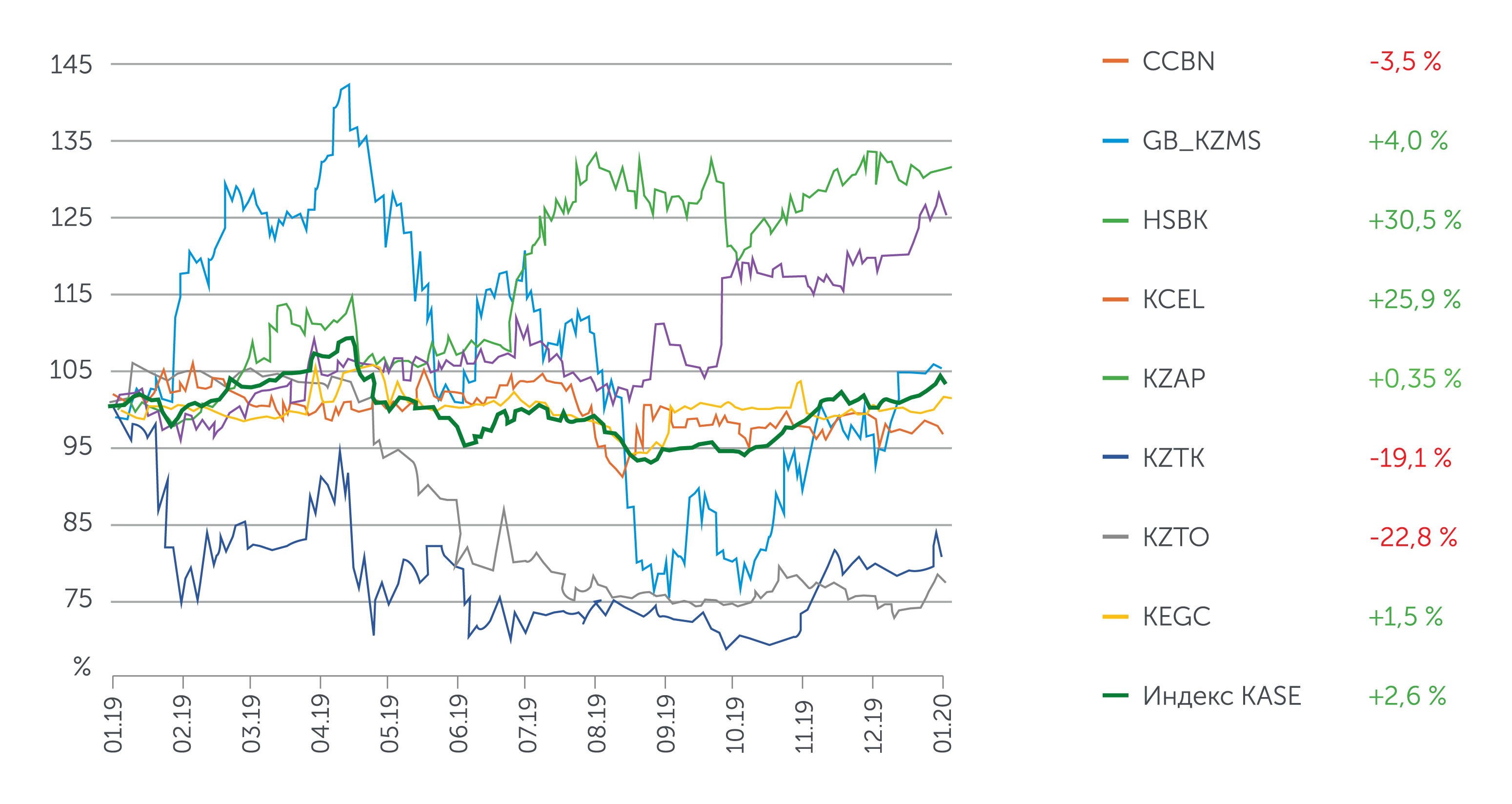

По итогам 2019 года Индекс KASE вырос на 2,6 % до 2 363,79 пунктов. Совокупный объем торгов индексными акциями составил 108,4 млрд тенге, снизившись на 36 % по отношению к аналогичному периоду 2018 года.

В 2019 году в представительский список Индекса KASE были включены акции АО "Национальная атомная компания "Казатомпром". Таким образом, на конец отчетного года в состав Индекса KASE входили акции восьми наименований. Лидером роста среди индексных акций по итогам отчетного года стали бумаги АО "Народный сберегательный банк Казахстана". Эмитент занимает крупнейшую долю на рынке банковских услуг после приобретения АО "Казкоммерцбанк", обладает стабильно высокой рентабельностью и высоким уровнем достаточности капитала. АО "Народный сберегательный банк Казахстана" в январе–июне 2019 года получил консолидированную чистую прибыль по МСФО в размере 164,2 млрд тенге, что в 1,9 раза больше чем за январь–июнь 2018 года. В дополнение к благоприятным операционным показателям деятельности банка инвесторское сообщество позитивно отреагировало на обновление дивидендной политики. В конце июня стало известно, что Совет директоров АО "Народный сберегательный банк Казахстана" утвердил изменения и дополнения в дивидендную политику банка, согласно которой не менее 50 % и до 100 % консолидированного чистого дохода банка будет направляться на выплату дивидендов (ранее – от 15 % до 50 %).

На втором месте по показателю роста стоимости – акции АО "Кселл", которые прибавили в цене 25,9 %. Среди основных позитивных факторов, двигающих акции компании вверх – потенциал к росту доходов компании из-за усиления стратегического положения на рынке. Вхождение компании в структуру АО "Казахтелеком" создало более стабильную среду с более сильным акцентом на качестве услуг.

Рост цен на акции компании АО "KEGOC" в 2019 году составил 1,5 %. По итогам первого полугодия компания отчиталась о росте доходов на 48 % к аналогичному периоду 2018 года до 191 млрд тенге, при этом чистая прибыль за рассматриваемый период снизилась на 7 % до 29,7 млрд тенге. Рост доходов базировался в большей степени на доходах в 52 млрд тенге от нового вида услуг (обеспечение готовности мощности к несению нагрузки), а также, благодаря Умеренному росту доходов по другим направлениям деятельности.

Наибольшее снижение цен в 2019 году было зафиксировано по акциям – АО "Казахтелеком" (-19,1 %) и АО "КазТрансОйл" (-22,8 %).

Рис. 7. Движение Индекса KASE в 2017-2019, %

Рис.8. Динамика котировок компонентов Индекса KASE, %

Котировки простых акций национального телекоммуникационного оператора связи АО "Казахтелеком" в отчетном году были подвержены высокой волатильности на фоне поступления ряда важных корпоративных новостей. Инвесторы по-разному оценивали положение компании, учитывая масштабные капитальные расходы, рост объема торгов акциями и привлечение дополнительного внешнего финансирования в виде облигаций.

Цена акций начала восстановление, начиная с ноября 2019 года на фоне публикации сильной промежуточной финансовой отчетности. За девять месяцев, закончившихся 30 сентября 2019 года, выручка АО "Казахтелеком" выросла на 90 % до 298,6 млрд тенге по сравнению с аналогичным периодом 2018 года. Рост выручки произошел, в основном за счет роста доходов от мобильной телекоммуникационной связи. Чистая прибыль по МСФО увеличилась на 26,6 %.

Акции АО "КазТрансОйл" в отчетном году испытывали давление со стороны "медведей" по причине выхода ряда негативных корпоративных новостей. Главной причиной негативной реакции рынка выступило несоответствие объема дивидендных выплат, которые в 2019 году впервые с момента IPO не были увеличены, с ожиданиями акционеров.

Капитализация рынка акций в 2019 году выросла на 11,2 % до 17,2 трлн тенге. Изменение показателя произошло за счет включения в расчет данного индикатора акций ряда компаний и значительного роста цен на акции некоторых наименований.

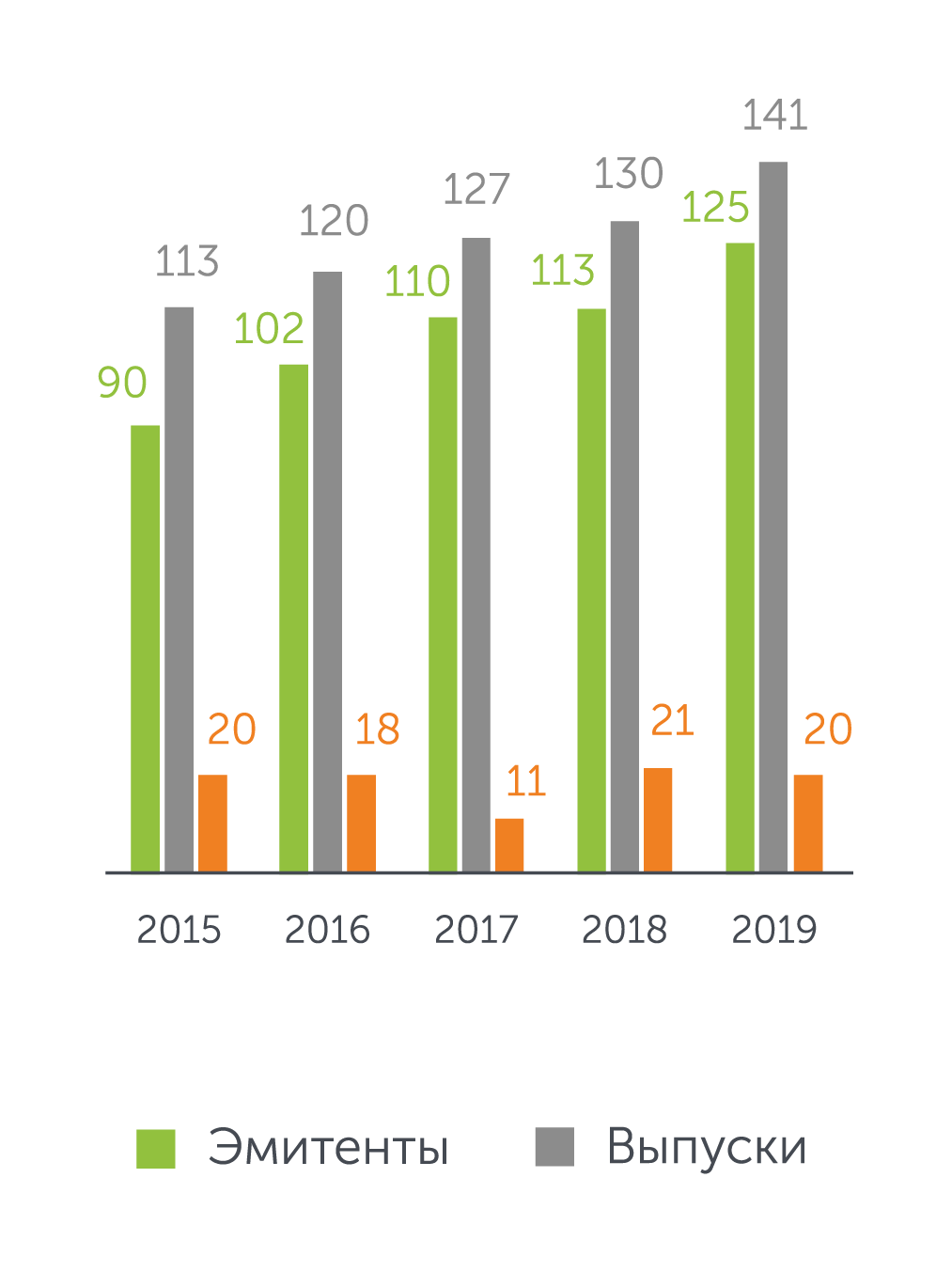

Рис.9. Динамика количества листинговых акций за последние 5 лет

Корпоративные облигации

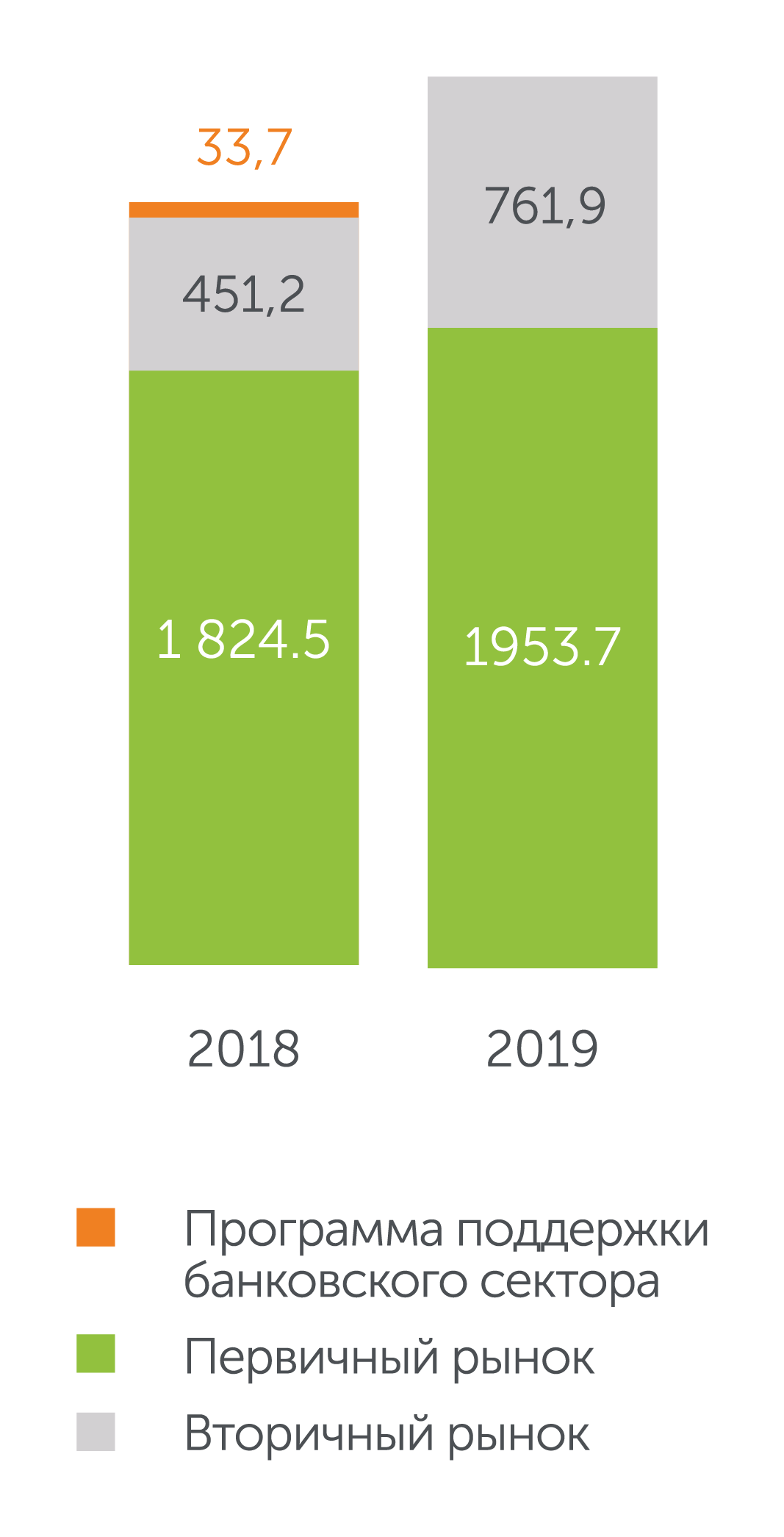

Совокупный объем торгов на рынке корпоративных облигаций KASE в 2019 году составил 2,7 трлн тенге, увеличившись относительно 2018 года на 17,6 % или на 406,1 млрд тенге. Увеличение объемов наблюдалось как на первичном, так и на вторичном рынке.

Среднедневной объем сложился на уровне 11 038,9 млн тенге (на вторичном рынке – 3 097,1 млн тенге), среднедневное количество сделок – 11, средний объем одной сделки – 1 004,3 млн тенге (на вторичном рынке – 325,5 млн тенге).

Всего на KASE были размещены 42 выпуска облигаций 27 эмитентов. Совокупный объем привлечения достиг 2 трлн тенге и вырос на 5,1 % или на 95,5 млрд тенге. Ставки рыночных размещений варьировали в диапазоне 9–12,0 % годовых.

В разрезе основных категорий инвесторов на первичном рынке корпоративных облигаций на долю БВУ приходится 18,3 %, на долю брокеров-дилеров – 1,5 %, на долю других институциональных инвесторов – 75,5 %, прочие юридические лица занимают 3,7 %, физические лица – 0,9 %. Доля присутствия нерезидентов составила 8,9 %. Объем торгов на вторичном рынке корпоративных облигаций вырос в отчетном году на 68,9 % до 761,9 млрд тенге.

В разрезе основных категорий инвесторов наибольшую долю от общего брутто-оборота занимали БВУ, на которых пришлось 37,3 %, на втором месте – юридические лица с долей участия 32 %, другие институциональные инвесторы – 27,2 %, брокеры-дилеры – 2,6 %. Доля физических лиц в данном сегменте рынка составила 1 %. Участие нерезидентов оценивалось в 1,7 %.

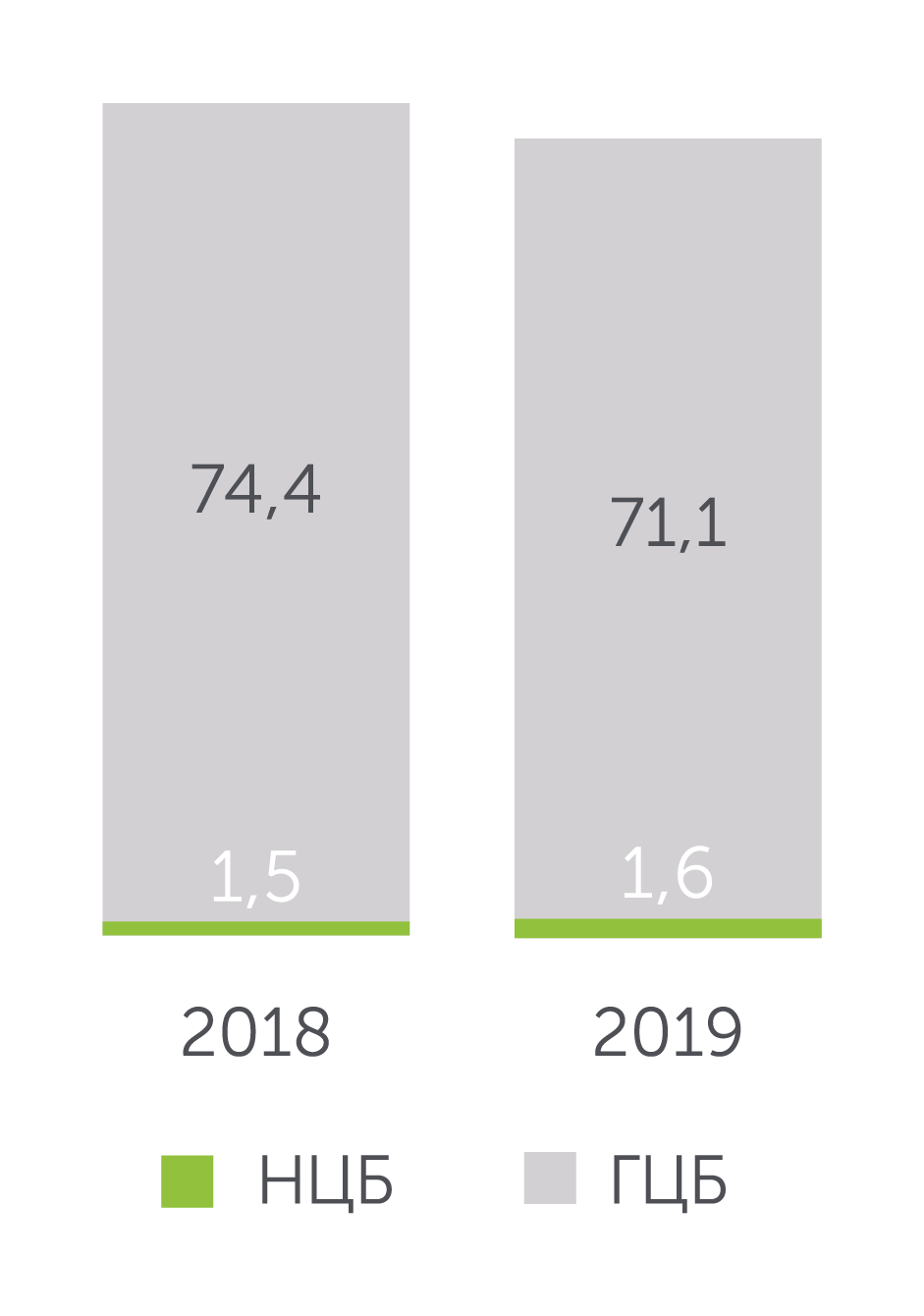

Государственные ценные бумаги

Объем торгов ГЦБ на KASE составил 1,8 трлн тенге и вырос относительно 2018 года на 10,9 %.

Среднедневной объем торгов составил 7 413,4 млн тенге (на вторичном рынке – 1 532,8 млн тенге), среднедневное количество сделок – 4, средний объем одной сделки – 2 056,0 млн тенге (на вторичном рынке – 591,0 млн тенге).

В 2019 году объем первичного рынка достиг 1,4 трлн тенге, что на 69,5 % тенге выше результатов 2018 года. Из них 108,9 млрд тенге привлекли акиматы 14-и областей, города Нур-Султан, Алматы и Шымкент в рамках реализации государственных и правительственных программ.

Рис.12. Объем торгов на рынке государственных облигаций, млрд KZT

Объем заимствования Министерства финансов на торговой площадке KASE составил 1,3 трлн тенге. Данная сумма соответствовала запланированному на 2019 год объему привлечения и выше показателя 2018 года на 592,3 млрд тенге (80 %). Доходность в рамках размещений Министерства финансов варьировала в диапазоне 8,46 %–9,9 % годовых. Срок погашения размещенных облигаций – от двух до 20 лет.

В разрезе основных категорий инвесторов на первичном рынке на долю БВУ пришлось 0,6 %, на долю других институциональных инвесторов – 91,4 %, доля прочих юридических лиц составила 8 %.

Объем торгов на вторичном рынке снизился на 52,4 % или 414,3 млрд тенге до уровня 377,1 млрд тенге. Доля торгов нотами Национального Банка на вторичном рынке составила 89 % от общего оборота торгов против 85,5 % в 2018 году, при этом объем нот в обращении несколько снизился и составил 3,4 трлн тенге.

С сентября 2019 года в официальный список Биржи были включены иностранные ГЦБ – облигации Министерства финансов Украины, Турецкой Республики и Султаната Оман. Объем сделок с названными облигациями достиг 686,9 млн тенге, заключена 81 сделка.

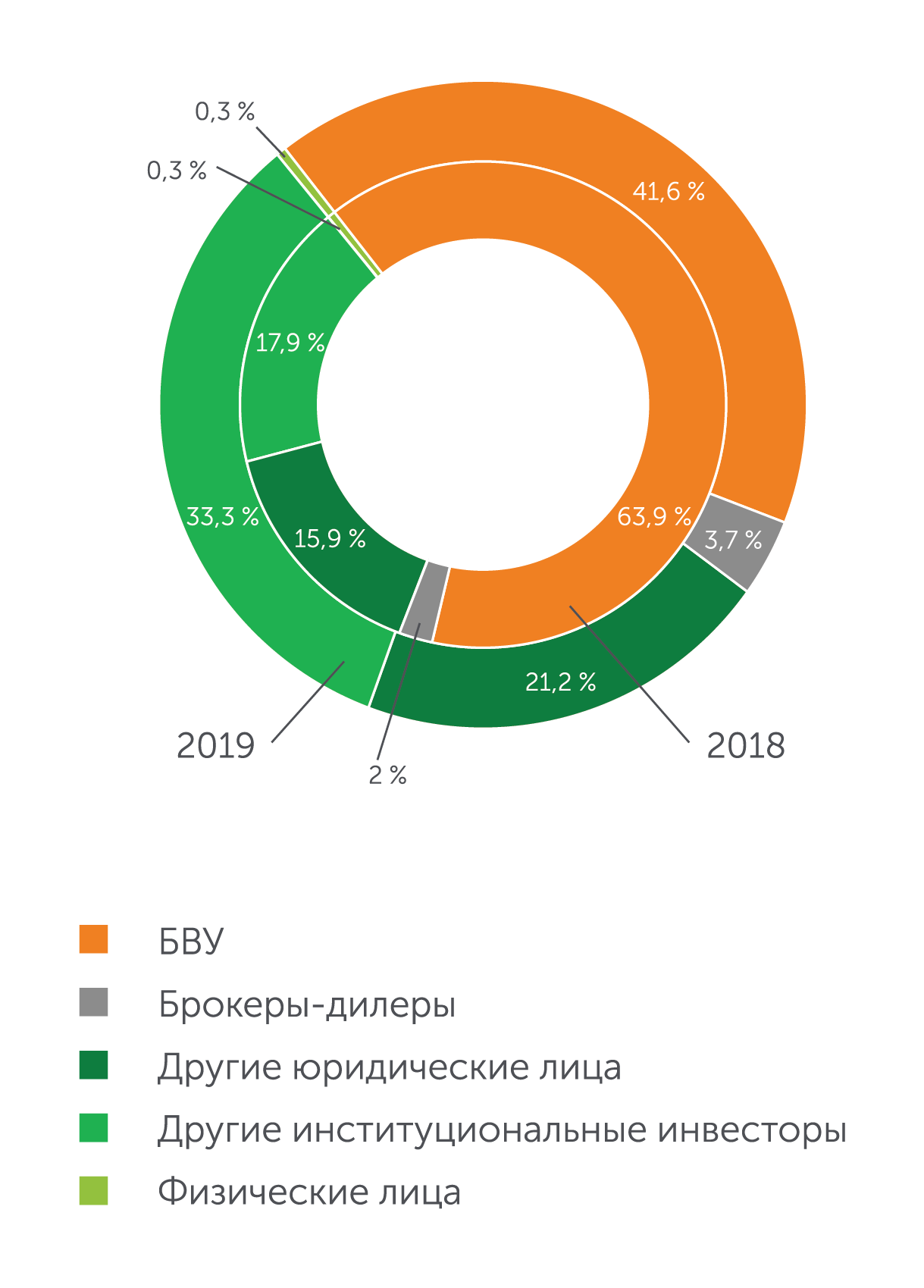

В разрезе основных категорий инвесторов на вторичном рынке на долю БВУ пришлось 41,6 %, на долю брокеров-дилеров – 3,7 %, на долю других институциональных инвесторов – 33,3 %, доля прочих юридических лиц составила 21,2 %, на долю физических лиц пришлось 0,3 %. Участие нерезидентов оценивается в 0,1 %.

Рис.13. Доли основных категорий инвесторов на вторичном рынке государственных ценных бумаг, %

На конец отчетного года в торговых списках KASE находилось 30 выпусков облигаций пяти международных финансовых организаций: Азиатский банк развития, Евразийский банк развития, Европейский банк реконструкции и развития, Европейский инвестиционный банк, Международная финансовая корпорация.

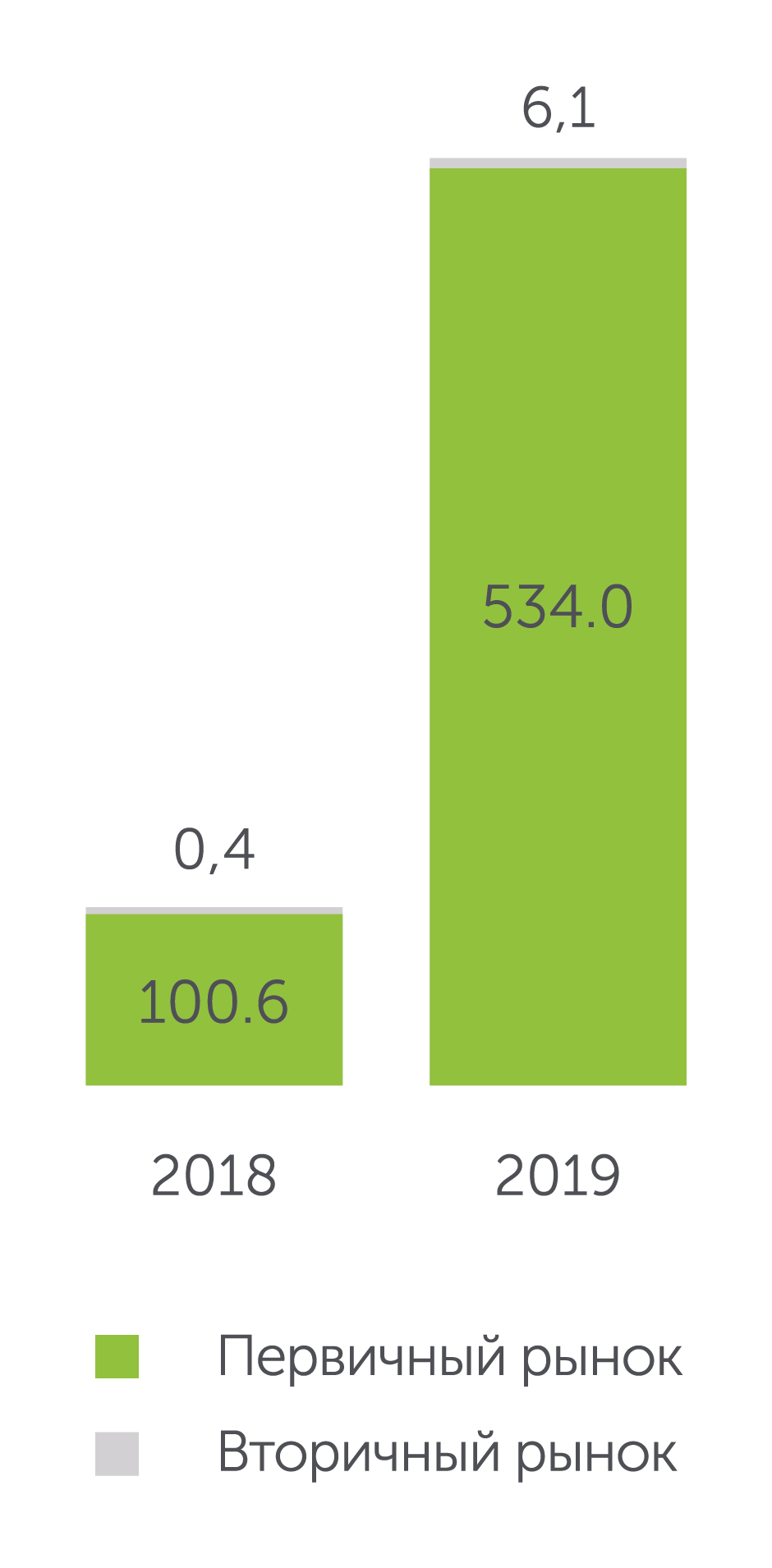

В 2019 году объем торгов составил 540,2 млрд тенге, что выше результата 2018 года в 5,3 раза.

Объем торгов на первичном рынке достиг 534,0 млрд тенге. В течение года Азиатский банк развития привлек 45,9 млрд тенге и разместил выпуск семилетних и два выпуска пятилетних облигаций, установив маржу 1,3 %, 1 % и 1,5 % годовых над уровнем инфляции соответственно. Международная финансовая корпорация привлекла через подписку 32,4 млрд тенге, разместив два выпуска двухлетних международных облигаций под 8,95 % и 9,5 % годовых. Евразийский банк развития привлек 79,8 млрд тенге, разместив трех-, пятилетние и дисконтные трехмесячные облигации под 9,7 %, 9,5 % и 9,2032 % годовых соответственно. Европейский банк реконструкции и развития привлек через подписку 376,0 млрд тенге, разместив пяти-, шести-, семи-, восьмилетние международные облигации с маржой 1,0–1,5 % годовых.

Объем торгов на вторичном рынке составил 6,1 млрд тенге, всего были заключены 16 сделок с облигациями Евразийского банка развития и 3 сделки с облигациями IFC.

Рис.14. Объем торгов на рынке облигаций МФО, млрд KZT

Всего в данном секторе рынка в разрезе основных категорий инвесторов на счета БВУ пришлось 3,1 %, брокеров-дилеров – 0,2 %, других институциональных инвесторов – 85,6 %, прочих юридических лиц – 11,0 %. Доля физических лиц в данном сегменте рынка составила менее 0,1 %.

Рис.15. Доли основных категорий инвесторов от брутто-оборота торгов облигациями МФО, %

Ценные бумаги инвестиционных фондов

На конец 2019 года в секторе ценные бумаги инвестиционных фондов находились 11 инструментов под управлением 8 компаний.

В течение 2019 года в официальный список KASE были включены 3 выпуска паев и один ETF: паи ИПИФ "GoodWill под управлением АО "Фридом Финанс", паи ИПИФ "Ликвидный" и ИПИФ "Процентный", под управлением АО "First Heartland Jysan Invest" и акции US78468R6633 SPDR Bloomberg Barclays 1-3 Month T-Bill ETF, выпущенные инвестиционным фондом SPDR Series Trust (США).

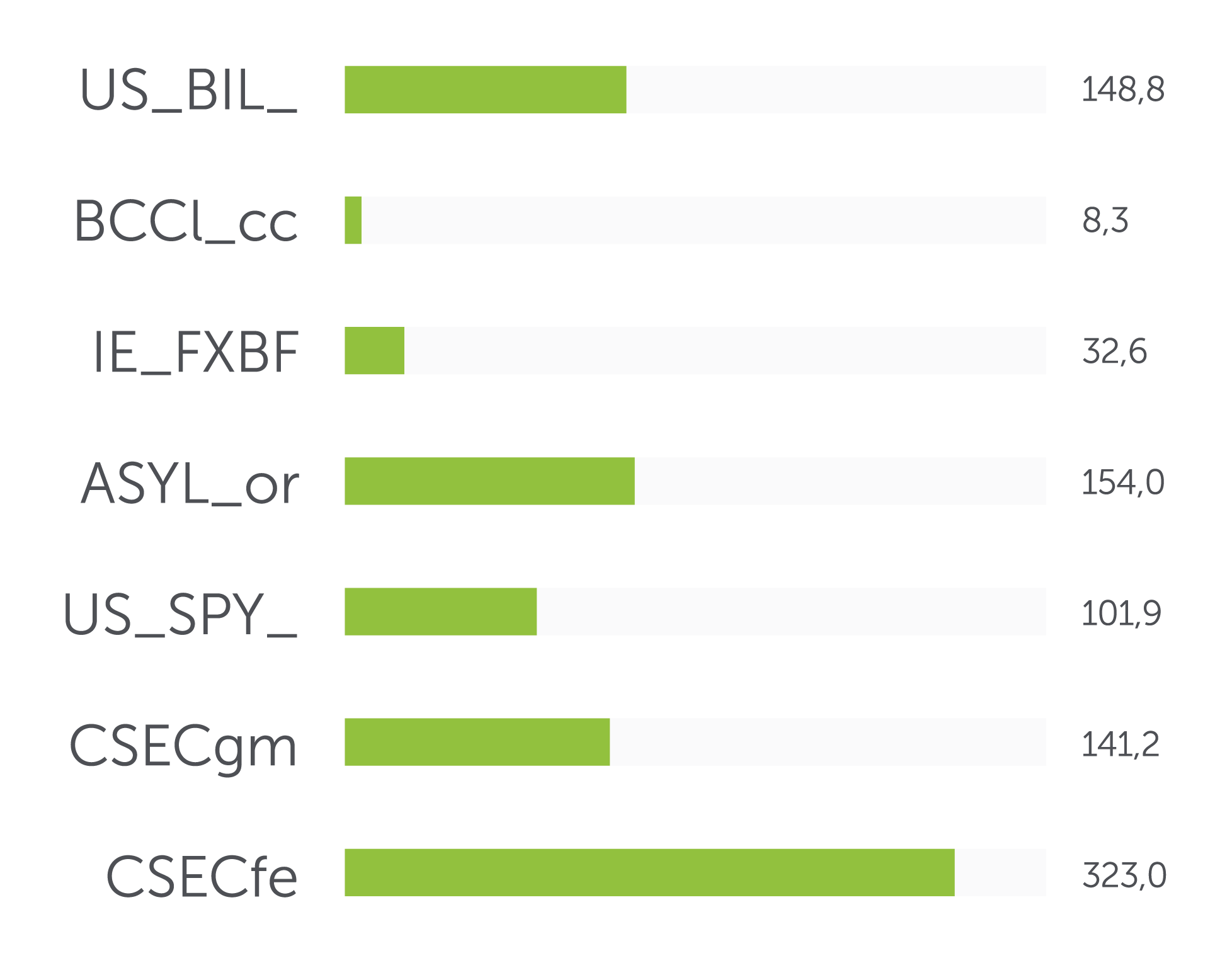

Рис.16. Объем сделок на рынке ценных бумаг инвестиционных фондов в разбивке по инструментам, млн KZT

Рис.17. Доли основных категорий инвесторов от брутто-оборота торгов ценными бумагами инвестиционных фондов, %

В отчетном году объем торгов составил 909,9 млн тенге, что выше результата 2018 года в 21 раз.

Лидерами по объему выступили паи CSECfe под управлением АО "Сентрас Секьюритиз", с которыми были заключены 56 сделок объемом 323,0 млн тенге, на втором месте – паи ASYL_or под управлением АО "Фридом Финанс", тройку лидеров замыкают акции SPDR Bloomberg Barclays 1-3 Month T-Bill ETF.

В разрезе основных категорий инвесторов 40,7 % приходится на физические лица, 8,1 % – на брокеров-дилеров, 3 % – на других институциональных инвесторов, 48,3 % – на прочих юридических лиц.

Денежный

рынок

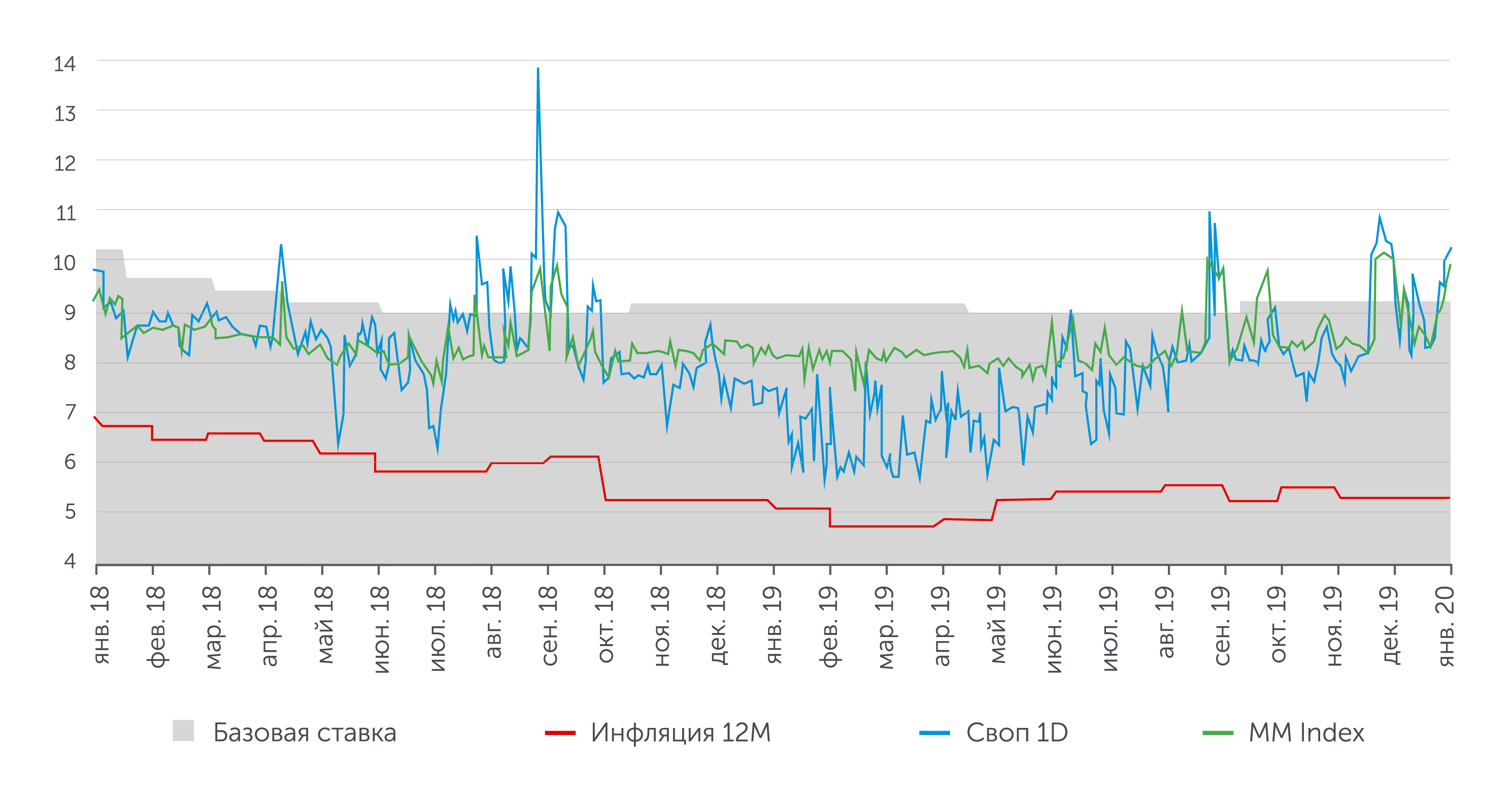

Совокупный объем торгов на рынке денег достиг 101,7 трлн тенге, снизившись в сравнении с аналогичным показателем прошлого года на 7,1 %, или на 7,8 трлн тенге.

Операции репо

Совокупный объем операций репо за 2019 год составил 72,7 трлн тенге, что меньше объемов 2018 года на 3,1 трлн тенге или на 4,2 %. Значительную часть операций репо, более 97 %, составили операции авторепо с корзиной ГЦБ.

Среднедневной объем операций репо составил 295,6 млрд тенге.

В связи с запуском услуг центрального контрагента на KASE в торговой системе Биржи появились операции авторепо с ЦК и прямое репо с ЦК. Объем по данным операциям в декабре составил 12,1 млрд тенге и 3,3 млрд тенге соответственно.

Индикатор денежного рынка TONIA в первые пять месяцев был относительно стабильным, среднее значение TONIA составило 8,19 %, в последующие месяцы амплитуда волатильности увеличилась, среднее значение TONIA с июня по декабрь составило 8,6 %. Среднее значение индикатора TONIA за год составило 8,43 % годовых.

Денежный индикатор TWINA повторял форму волатильности TONIA, но с меньшей амплитудой колебаний, среднее значение составило за 12 месяцев 2019 года 8,55 % годовых.

Рис.18. Объем торгов на рынке , операций репо, трлн KZT

Рис.19. Объем торгов на рынке , операций репо, трлн KZT

Операции валютного свопа

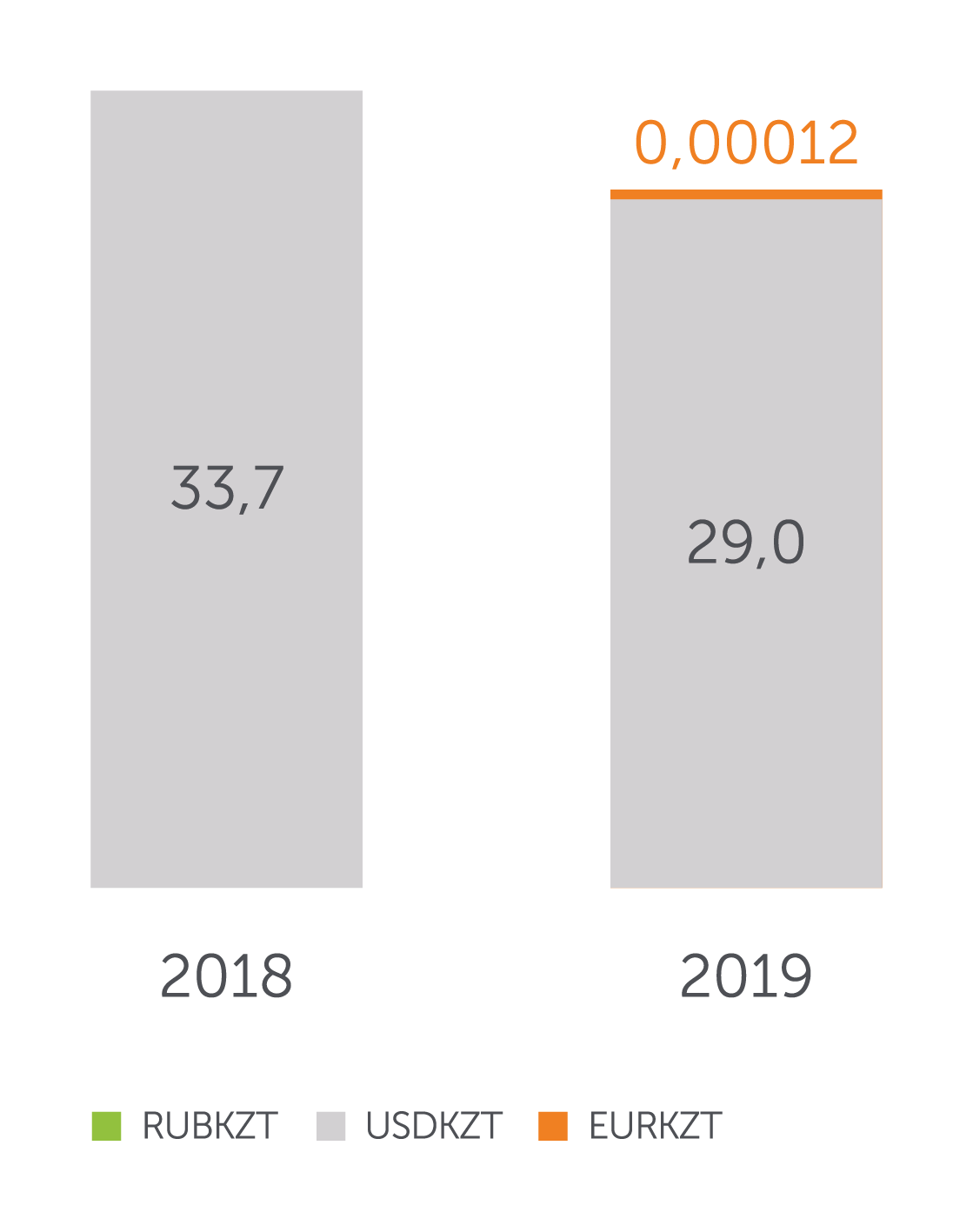

Совокупный объем операций валютного свопа уменьшился с 33,6 трлн тенге за 2018 год до 29 трлн тенге в 2019 году или на 13,9 %.

Среднемесячный объем операций валютного свопа в 2019 году составил 2 416,5 млрд тенге.

На долю операций с валютной парой доллар / тенге приходится 99,9 % операций валютного свопа.

Рис.20. Объем торгов на рынке валютного свопа, трлн KZT

В 2019 году впервые были совершены операции валютного свопа с валютной парой евро/тенге, их суммарный объем составил 128 млн тенге. Объем операций с валютной парой рубль/тенге снизился с 219,5 млн тенге в 2018 году до 174,5 млн тенге, снижение составило 20,5 %.

Ставки операций валютного свопа по доллару США максимально достигали 11 % годовых USDKZT_1D и 10,19 % годовых USDKZT_2D в 2019 году.

В 2019 году Биржа внедрила инструменты для совершения операций валютного свопа сроком до одного года, что явилось значительным прогрессом в развитии рынка. Новые инструменты обеспечивают более широкие возможности хеджирования валютного риска и управления валютной позицией.

Рынок иностранных

валют

Объем торгов на рынке иностранных валют составил 11,1 трлн тенге, что ниже аналогичного показателя прошлого года на 17,1 % или на 2,3 трлн тенге. Всего с начала года в торгах на рынке иностранных валют принимали участие 33 члена KASE. Среднедневной объем торгов составил 45,3 млрд тенге, среднедневное количество сделок – 324, средний объем одной сделки – 139,9 млн тенге.

В 2019 году волатильность курса была сдержанной. Спред между курсами спроса и предложения KZT к доллару США на биржевом рынке начиная с апреля консолидировался в коридоре 0-0,4 KZT по сравнению с 0-1,0 KZT в первом квартале 2019 года. По данным официального сайта НБРК, регулятор не проводил в 2019 году интервенции на внутреннем валютном рынке.

Рис.21. Объем торгов на рынке иностранных валют

связи

Попробуйте позже...